债市“过山车”。今年上半年,债市整体表现较好。8月底画风突变,10年期国债收益率上行反弹,债市震荡。9月14日,降准“礼包”如期而至,而次日债市却大幅调整;9月18日,债市再度跳水。

债市一波三折,降准利好为何没有让债市企稳?展望后市,债券期限又该如何选择?

01市场调整为哪般?

大A磨底要磨多久的讨论已有时日,债券市场却一度在很长时间内“风景独好”。

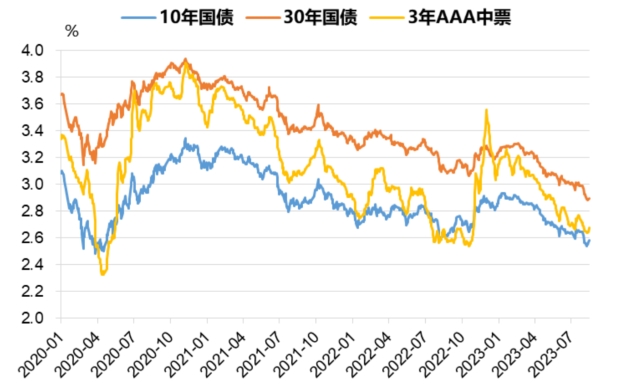

3月初至8月下旬,10年期国债收益率持续下行,一度下探至2.54%,为三年来最低点。

债券市场的定价逻辑是:债券收益率率与债券价格成反比。也就是说,债券收益率越低,债券价格越高,债市表现越强。

今年的债券市场一度走出了一波牛市行情。

但8月下旬,债市却迎来了快速调整。究其原因,主要有两方面作用力:

政策面:政策组合拳发力。地产政策、个税优惠、区域化债、支持民营经济等一系列稳增长、扩内需政策先后出台并落地,带动了市场风险偏好的提升,债市情绪受到较大影响;

资金面:8月政府发债加快、叠加信贷规模环比出现较大增幅,利率曲线上升,资金面偏紧。

02降准后市场为何没有企稳?

此前,央行同时使用降准和MLF大量超额续作,为市场投放长期流动性。银行流动资金充裕,给市场“创造”额外资金,但为什么对债市的情绪“减震”效果一般呢?

主要问题是本次降准对市场来说只是迟到、暂未缺席、亦无惊喜。

8月市场降准呼声已经非常强,6月底央行新闻发布会也提到了综合运用准备金率等工具,因而降准早已在机构的定价框架内,没有对市场带来较为按的情绪提振。

其次是本轮市场调整存在机构赎回的现象,利好落地某种程度促进了机构的止盈,进一步放大了市场波动。

华创证券认为9月第二周,因为地产政策超预期、汇率压力、资金担忧等因素,债市出现调整,银行理财净值管理的诉求提升,由于年初配置的债券票息较高可继续持有,抛售基金来回笼流动性成为理财的优先选择,赎回现象开始出现。

本轮赎回在9月7日达到峰值,近期已边际缓和。

03短债阶段性机会来了?

尽管对债市的“情绪按摩”效果有限,但降准依旧释放了央行无意引导资金利率持续高于政策利率的信号,对短期流动性有明显的稳定作用。

叠加MLF超额续作、14D逆回购重启发行,市场对于资金收紧的预期有所缓和,短债走强确定性提升。

首先从资金面看,季节性资金宽松窗口虽然往往较短,但资金价格大概率可以回到相对平稳的状态。

当前资金位置偏高,降息之后价格中枢有可靠保障。我们预计预计央行接下来一段时间仍然可能以偏宽松的货币政策应对市场。

其次,当前短端、长端调整较为充分,赔率明显提高,短端胜率相对较高。

短端品种的利率普遍有所调整,政策利率降息后,短端安全保护是增厚的,普遍处于配置价值区间。

此外,目前短债及资金利差的历史分位数有所上行。截至9月15日,除 1YAA+二级资本债外,其余 1 年期主流短债收益率-R007月平均利差,历史分位数多位于2019年以来的50%左右,利差空间合理。

各家机构的分析判断同样将票“投”给了短债。

国海证券认为政府债务发行对资金面的影响从“利空”转向“利多”,且央行资金面态度或已边际放宽,叠加短债及资金利差位于较高历史分位数,判断9月下旬或是一个合适的参与窗口。

国盛证券认为央行的降准符合预期,对流动性作用明显,提升短债走强的确定性,当把握调整出的配置机会,当前到季末或是配置窗口。

中邮证券分析当前处于政策脉冲发力期、信贷脉冲等待期、景气脉冲触底期,短端配置价值明显回升。

财信证券展望9月市场认为现阶段纯债基金重点看短债品种。

债市的震动不免让人不知所措,甚至对后市失去信心。时隔半年的再度降准,重新确认央行对资金面的呵护。这种态度的明确对于债市的影响更为重要。

总体来看,债市当前尚不具备转向基础,策略方面,短期震荡、短端或优于长端。

调整的档口就是配置机会显现时,不必因一时涨跌而心急,下跌时反而可以以更低的成本买入,静候市场的修复。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。